Newsニュース

M&Aの全体像

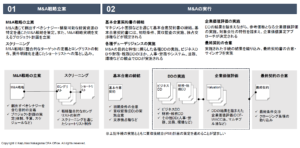

M&A(Mergers and Acquisitions : 合併・買収)は、企業がインオーガニックな成長を実現し、変化し続けるマーケットにおいて更なる競争優位性を確立するための重要な手段として広く認知されています。

本コラムでは、M&Aの基本的なプロセスを概説し、重要なポイントを説明します。M&Aの成功には、戦略的な計画と実行が不可欠であり、各プロセスが相互に関連性を有しており、中長期的な影響を及ぼしうることを理解することが重要です。

01 M&A戦略の立案

M&Aプロセスの最初のステップは戦略立案です。これは、M&Aを通じて達成すべき目的、例えば、創出されるシナジーや獲得すべき経営資源などを明確に定義することから始まります。また、M&Aを実現するために必要な組織の構築やプロジェクト計画もこの段階で整備することが望ましいと考えられます。プロジェクト計画には、実行体制、予算、スケジュールの設定が含まれ、戦略の具体化に向けた道筋が描かれます。

02 スクリーニングとターゲット選定

次に、M&A戦略に基づいて、買収対象となる企業のスクリーニングが行われます。この段階では、ターゲット企業の定義を精緻化するとともに、ロングリストが作成されます。ロングリストは、買収候補企業の広範なリストであり、その後、詳細な要件の検討を通じてショートリストへと絞り込まれます。ここでは、ターゲット企業の戦略的整合性が重視され、最も適した候補が選ばれます。(当該段階で、ショートリスト上の対象企業に対してデスクトップDDが実施されることもあります)

03 基本合意契約の締結

ターゲット企業が選定されると、経営者同士のコミュニケーションが開始され、方向性について合意があった段階で基本合意契約の締結が行われます。これは、M&Aに関する初期条件や、買収監査(デューデリジェンス、以下”DD”)の実施、交渉独占権などの合意事項を明文化する重要なステップです。マネジメント面談などを通じて、相互理解を深め、想定買収価格を含む基本的な条件が確認されることとなります。

04 デューデリジェンス(DD)の実施

基本合意の締結後、買い手によるDDが実施されます。DDとは、買収対象企業のビジネス、財務、税務など、多角的な観点から被買収企業の調査を実施することを指します。DDの手続きは、企業価値評価やリスク要因の特定に貢献するだけでなく、更なる企業価値向上へと通じるM&A完了後のアクションプランの識別にもつながります。財務・税務DDのみならず、法務や労務、ITや環境などもDDの対象として選定されることがあります。

05 企業価値評価の実施

DDの結果を踏まえ、買収対象企業の企業価値評価が行われます。企業価値評価には、主にDCF(割引キャッシュフロー法)やマルチプル法などが用いられます。これにより、参考価格が算定され、最終的な条件交渉に向けた基盤が整えられます。

06 最終契約の合意

M&Aプロセスの最後のステップは、最終契約の合意です。DDや企業価値評価の結果を反映し、最終条件が調整されます。ここでは、クロージング条項などの重要な契約内容も盛り込まれ、合意が成立します。最終契約の合意は、M&Aが正式に完了する瞬間であり、非常に重要な節目です。

M&Aの成功に向けて

M&Aのプロセスは、戦略立案から最終契約に至るまで、各ステップが綿密に計画され、実行されることが求められます。特に、M&A戦略の整合性とDDの徹底が成功の鍵を握ります。さらに、M&Aが単なる買収に終わらないよう、買収後の統合(PMI:Post Merger Integration)計画も重要です。これにより、買収した企業のシナジー効果を最大限に引き出し、持続的な成長を実現することができます。

※以下リンク先よりM&Aのプロセスの図解をダウンロード頂けます。是非ご利用下さい。